前回記事「デジタル遺産の基礎知識【Ⅰ】」では、デジタル遺産の意義と具体的な種類を確認していきました。

本記事では、「デジタル遺産の基礎知識【Ⅱ】」と題して、以下の2点について解説します。

- デジタル資産が相続の対象になるか?

- デジタル資産相続の固有のリスクとは?

なお、本記事は相続や一定の法的知識を有する士業や、相続に関連する業務を行う事業者の方向けに、デジタル資産特有の問題を解説する内容となっています。

更に内容をかみ砕いた解説は別途掲載予定ですので、そちらをお待ちください。

「デジタル資産」が相続の対象になるか

前回記事で確認したとおり、「デジタル遺産」のうち「遺産」とは、相続の対象となる被相続人の資産という意味でした。

相続の対象となるか否かは、民法896条の問題です。民法896条は「一切の権利義務を承継する」としつつ、「ただし、被相続人の一身に専属したもの」は例外的に相続の対象にならないと規定しています。

この点に関しては、会則中に「会員が死亡したときはその資格を失う」旨の定めがある場合に、一身専属的なものとして相続が否定されており(最判昭和53年6月13日裁判集民 124号123頁)、権利や地位に関する個別の規約を確認すべき場合もあります。

以下では、各デジタル資産が相続の対象となるかについて簡単に見ていきましょう。なお、具体的な相続手続きについては、別の記事で解説する予定です。

暗号資産

暗号資産の法的性質については、これまでにさまざまな説明が試みられてきました。しかし、財産的価値を有し、かつ被相続人の一身専属権には該当しないことから、相続の対象に含まれると考えられています。

国税庁も「暗号資産等に関する税務上の取り扱いについて(FAQ)」において、暗号資産の相続時の課税について説明しており、制度上もその前提で取り扱われている状況です。

なお、暗号資産を暗号資産交換業者に預けている場合、預けている利用者が有するものは暗号資産そのものではなく、交換業者に対する返還請求権となりますが、相続の対象となることに相違はありません。

ステーブルコイン

ステーブルコインと称されるデジタルマネーには複数の法的性質(暗号資産型、電子決済手段にあたるデジタルマネー類似型等)を有するものが含まれています。

もっともいずれにしましても、発行者に対する金銭返還請求権、信託受益権等の債権、または交換可能な財産的価値を有することになり、被相続人の一身に専属する権利でもないため、相続の対象になると考えて差支えないでしょう。

NFT

NFTとはトークンの技術規格の1つであり、NFTというだけでは法的な性質は明らかにならないため、相続対象かどうかすぐに判断できるものではありません。

NFTを用いたユースケースは多数存在しており、保有者がいかなる権利を有するものか個別に検討する必要があるためです。

以下のようなNFTは、譲渡性があり、かつ財産的価値を有するものとして、相続の対象になります。

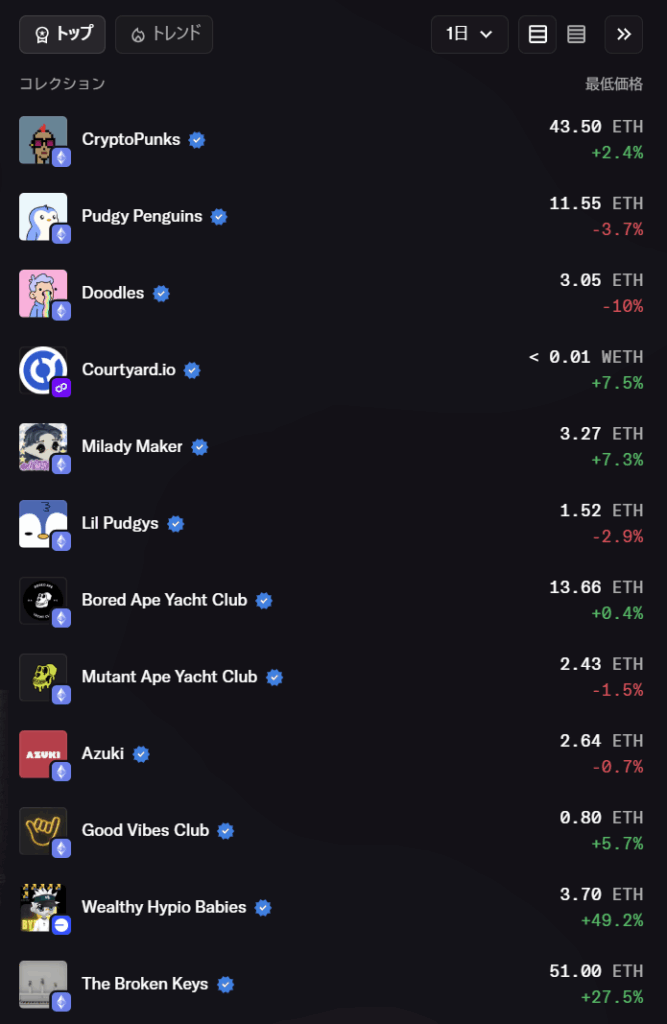

- PFP系のNFT(SNSなどのプロフィール写真に設定するイラストが描かれたNFT)

- アートNFT等でマーケットプレイスで一定の価格で取引されているようなNFT

有償の会員権や利用権が設定されているNFTも、譲渡性が認められる場合は相続の対象になると考えられますが、発行者の規約等を確認する必要があります。

国税庁も、「NFTに関する税務上の取扱いについて(FAQ)」において、NFTの相続時の課税について説明しており、相続の対象となり得ることが前提としています。

セキュリティトークン、デジタル証券

セキュリティトークン(デジタル証券)は、有価証券の一種であり、株式や社債などと同様に相続の対象となります。

電子マネー

電子マネーには、支払時期に応じて、前払い、即時払い、後払いのものがあると前回記事で解説しました。

まず、電子マネーのうち積極財産として相続の対象となるのは前払方式のものです。前払方式の電子マネーが相続の対象となるかは、発行者の規約や取り決めによることになりますが、最近の流れとしては相続を認める電子マネーが多くなっています。

もっとも、執筆時点でも明示的に相続を認めていない電子マネーも一部ありますので、留意が必要です。

例えば、Famipayでは利用規約上「利用者が死亡した場合には、利用資格は喪失され、利用可能残高に関わらず一切の本マネーサービスの利用ができなくなります。この場合、現金の払戻しも行われません。」(13条4項)と記載されており、承継や残高払い戻しは認められていません。

ポイント

ポイントが相続の対象となるかは、電子マネーと同様、発行者の規約や取り決めによることになります。

ポイントはサービスとして付与される性質上、電子マネーの場合よりも相続の対象とすべき要請が低く、死亡により消滅する取り扱いが一般的です。ただし、航空系のマイルでは相続が規約上認められています。

いずれも、一定の手続きを経ることで、マイルの相続が可能と明記されています。したがって、相続を希望する場合は、早めに各社の規約を確認し、必要な対応をとることが重要です。

動画配信、SNS、音楽

音楽・動画配信、SNS、ブログ、電子書籍等では収益化の方法や権利関係も様々であり、個別に相続の可否の検討を行う必要があります。

多くのサービスにおいて共通して言えるのは、次のような点です。

| 著作権 | ユーザー(被相続人)がアップした動画コンテンツ、記事、楽曲などに関する著作権は財産権として相続の対象となる |

| 収益分配 | 発生している収益を受け取る権利も金銭債権として相続の対象となる |

| アカウント・地位 | 個人アカウントについて公式に相続による承継を前提とした規定は存在しないことが多い。生前にアカウント情報の共有等により事実上運営を引き継ぐ方法は取り得るが、自己責任による対応(サービスによってはアカウント凍結リスクもあり) |

なお、YouTubeパートナープログラムにおいては、収益を受け取る権利に関して、Googleのアカウントヘルプから、「故人のアカウントから資金を取得するためのリクエストを送信する」から手続きを行うことが可能です。

アカウント情報の共有や法人アカウントへの切り替えも含め、生前準備が重要な領域となります。

「デジタル資産」相続の固有のリスク

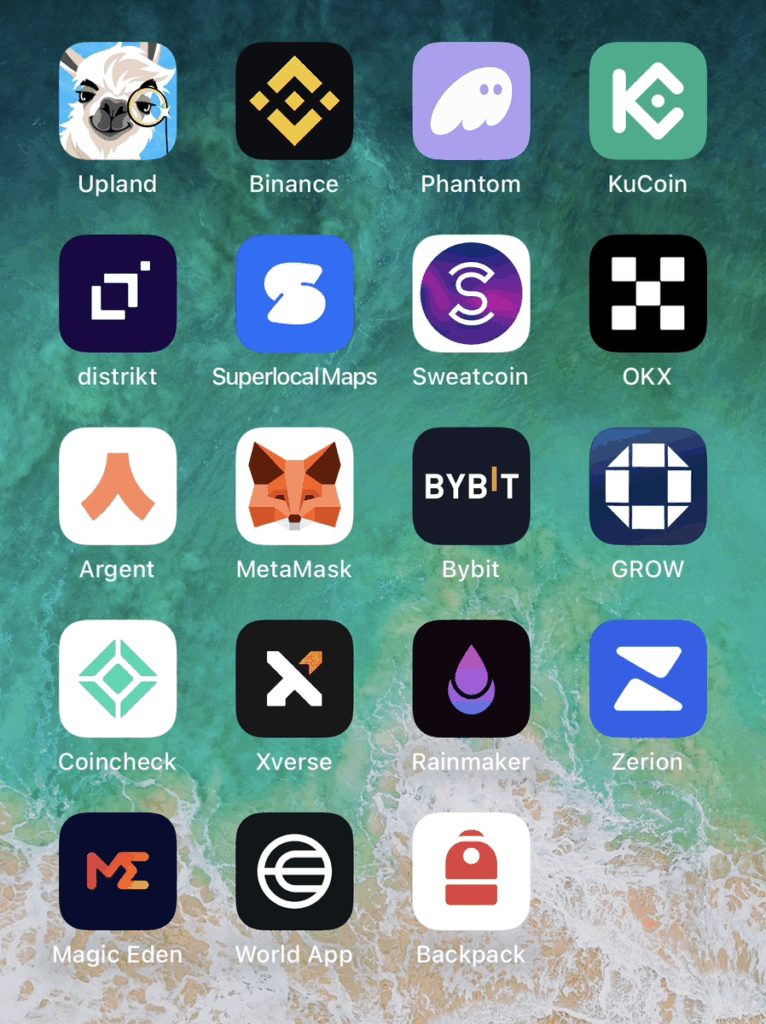

デジタル資産の中でも、ユーザーが自分自身で管理するウォレット内(MetaMaskなど)に、暗号資産、ステーブルコイン、NFTを保有している場合、預金や証券会社管理の証券のような伝統的資産とは異なる次のようなリスクがあります。

- 発見の困難性

- アクセスの困難性

- 処分、移転の困難性

- 税務リスク

詳しく見ていきましょう。

発見の困難性

ユーザーが自身のウォレット内で資産を管理している場合、取引所と異なり取引明細書などが送られてくるわけではありません。

モバイルのアプリやPC上のブラウザ拡張機能を利用しているウォレットが多いですが、一定の知識がないとこれらのアプリが暗号資産などの資産を管理しているものと認識することも難しく、見逃されてしまうケースがあります。

暗号資産取引所のアカウントと取引が存在する場合、自身のウォレットを有する可能性も高いため、しかるべき専門家に相談し、取引所外の資産を調査する必要があります。

アクセスの困難性

被相続人が暗号資産の取引を頻繁にしていたとしても、モバイルアプリで管理されていた場合は注意が必要です。モバイルのロックを解除できなければ、ウォレットやその中の暗号資産にはアクセスできません。

また、PCからアクセスを試みる場合でも、以下の情報がそろっていなければウォレット内の暗号資産にはアクセスできない仕組みとなっています。

- ウォレットのパスワード

- 秘密鍵

- シードフレーズ

モバイルのロックを解錠できない場合などは、状況に応じてデジタル解析の業者へ依頼が必要となります。

一定回数パスコードの入力を誤り、データが全消去となっていしまう等取り返しのつかない事態に陥る前に早期の相談が必要です。

処分・移転の困難性

ウォレット内の暗号資産やNFTを発見し、アクセス可能な状態になったとしても、取引所のように相続手続きを代行したり、進め方を案内してくれる機関は存在しません。

さらに、ウォレットに触れたことがない相続人が、暗号資産を適切に処分・移転し、他の相続人が利用できる形で承継するのは容易ではないのが実情です。

ウォレット内で扱われる資産は、暗号資産だけでも多岐にわたり、NFTやセキュリティートークン、ユーティリティートークンなども含まれます。中には詐欺的なトークンも存在し、それらには安易に触れるべきではありません。

加えて、各トークンが対応するブロックチェーンも複数あり、移転の際には正しいチェーンとアドレスの指定が求められます。誤った場合、トークンは二度と戻らないおそれもあります。

こうした対応を、知識のない相続人が適切に行うのは難しく、デジタル資産に精通した専門家のサポートを受けることが不可欠と言えるでしょう。

税務リスク

暗号資産界隈では「暗号資産を相続し、売却処分すると最大で110%の税金がかかる」という税務トピックが内容のインパクトも相まってよく話題になります。

この110%という数字は、以下の税率を合計したものです。

- 相続税:最大55%

- 所得税(売却時):最大45%

- 住民税:10%

実際にここまでの税率が適用されるケースは稀ではあるものの、現行の暗号資産に関する税制において、相続税の負担が極めて重いことは否めません。

さらに注意すべき点として、たとえ相続人がウォレットにアクセスできなかったり、誤操作によって資産を失ってしまった場合でも、相続税の課税対象になるという点が挙げられます。

加えて、売却処分に関しては、日本円に換金した場合だけでなく、暗号資産同士を交換した場合にも課税が発生するため、十分な注意が必要です。

まとめ

デジタル資産の相続においては、その財産的性質や各サービスの規約等によって相続の対象になるかどうかが決まります。

一般的に暗号資産、ステーブルコイン、NFT、セキュリティトークン(デジタル証券)は相続対象となりますが、電子マネーやポイント、動画配信・SNSのアカウント等は各サービスの規約により異なるので、規約等を確認するようにしましょう。

(管理者が存在しない)デジタル資産には、固有のリスクが存在します。主な問題としては、以下のような点が挙げられます。

- 資産の発見が難しい

- アクセスが難しい

- 適切な処分や移転が難しい

- 税務上のリスクがある

このような課題に対して、知識のない相続人が対応するのは非常に困難です。

これらの問題に対応するため、デジタル資産に詳しい弁護士や税理士などの専門家に早期に相談、適切な資産管理と承継を行うことが肝要と言えるでしょう。

デジタル遺産でお困りの方は早期に弁護士に相談を

デジタル資産については、財産把握や管理・処分の方法、そして財産評価に特有の問題があります。

そのため、生前対策を行う場合にも、相続した場合にも、デジタル資産に精通した専門家のサポートをいち早く受けて整理を行うことが重要です。

tou法律事務所では、web3関連事業やデジタル資産の相続に注力して取り込んでおります。また暗号資産に精通した税理士と緊密に連携して解決にあたることが可能です。

デジタル遺産でお困りの方は、ぜひお気軽にご相談ください。